会費に消費税はかかる?

消費税の課税の対象なのかどうかを考える時に、

「対価性」があるかどうかは一つの判断の基準となります。

課税の対象になる取引

まず、消費税の課税の対象を確認しましょう。

消費税の課税対象は

国内において事業者が事業として対価を得て行う資産の譲渡等および外国貨物の引取りです

「事業者が事業として対価を得て行う資産の譲渡等」とは

- 事業性があるかどうか

事業者とは、個人事業者と法人を言いますが、

事業者が事業として行う取引とは、どういうものでしょうか。

例えば、住宅販売事業者が行う住宅の販売は、事業として行う売買になりますが、

給与所得者等がたまたま自分の住宅を手放す行為は、中古住宅の販売だとしても、

事業として行う売買とはならず消費税の課税の対象となりません。

- 対価性があるかどうか

対価を得て行う取引の場合、対価性があると判断します。

対価を得て行う取引とは、物品の販売などをして反対給付を受けることを言います。

対価性で課税の対象かどうか判断するもの

- 寄付金 ( 基通5-2-14)

対価性がありませんので課税の対象ではありません。

- 損害賠償金 (基通5-2-5)

基本的には対価性がありませんので課税の対象ではありません。

ただし、資産に損害を受けたけれどもまだ使用できる状態で、その資産を引き渡す代わりに受取る

譲渡代金相当額は課税

- 受取保険金 (基通5-2-4)

保険事故に基づき支払われる保険金や満期返戻金は、

対価性がありませんので、課税の対象ではありません。

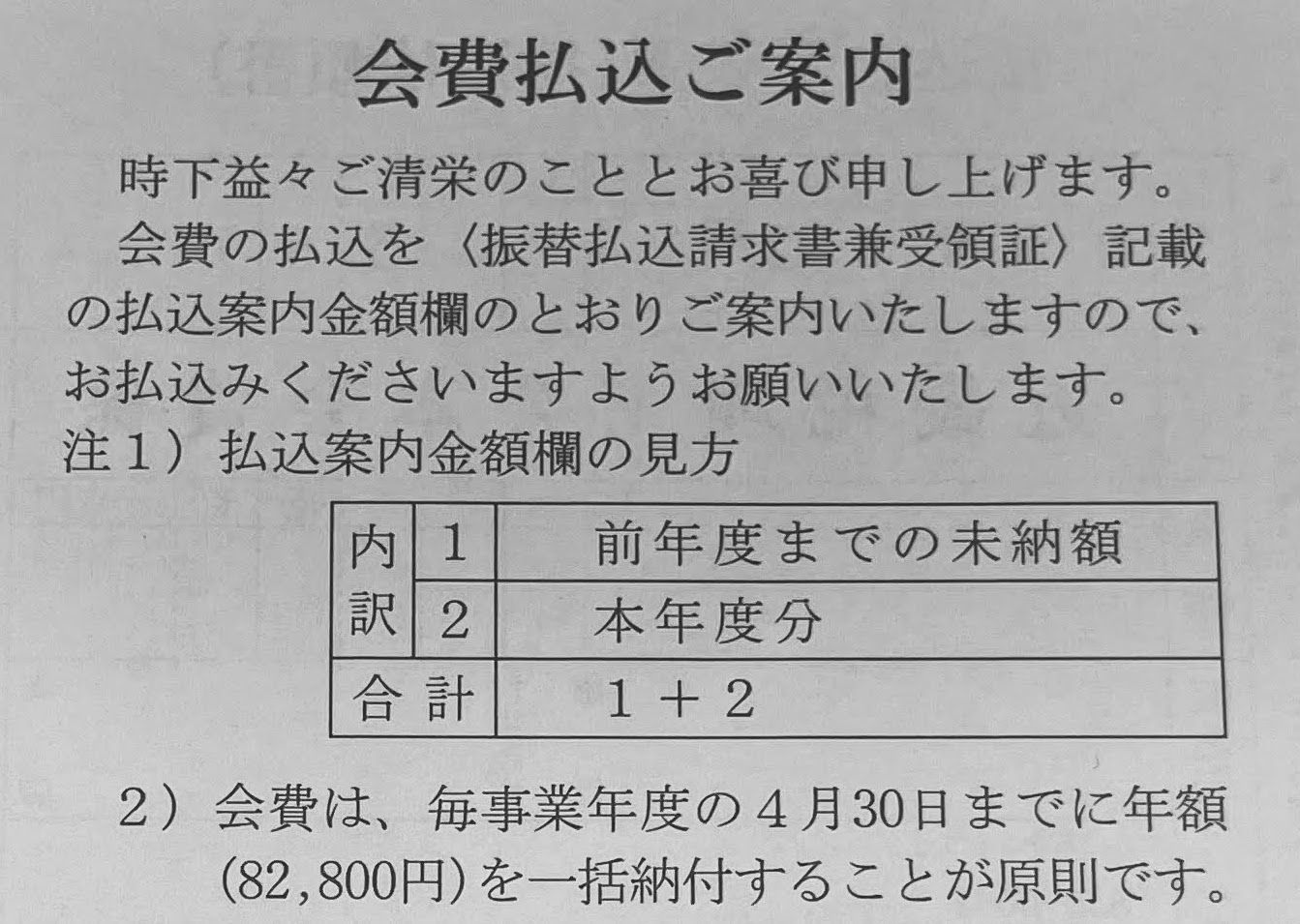

- 会費 (基通5-5-3)

明白な対価関係があるかどうかにより判定します。

→対価性があり課税の対象とされるもの

・クレジットカードの年会費

・実質的に出版物の購読料、入場料、研修受講料、施設利用料等と認められるもの

→対価性がなく課税の対象とされないもの

・商工会議所の会費

・町内会費

・JAF会費

まとめ

以上のように、消費税の課税の対象になるかどうかを考える時に、

一つの判断材料として、「対価性があるかどうか」を確認してみてはいかがでしょうか。

【日記】

次女が「ママがグーグー寝たら嫌なの」と。話せるようになったので伝えてくれましたが、赤ちゃんの頃もそう思っていたのかもしれません。夜中に自分が起きたら寝ずにかまってほしいのでしょうか。夜泣きが収まるまでまだ時間がかかりそうです。

長女は一輪車でカーブすることができるようになりました。